※こちらの手法は2022年4月4日の東証再編に伴い、

「マザーズ1%スキャル」から「トルネード1%急降下砲」へと名称変更しました。

勝率80%が狙える禁断の空売り手法。

もっとも売りが入りやすいポイントを狙い撃ちし、下落の波を利益に変える強吉の武器について解説します。

トルネード1%急降下砲とは?

・トレード時間 9時15分から10時30分まで

・取引市場 グロース・スタンダード市場(主にグロース市場)

・手法 スキャルピング(空売り)

・目標利益 1〜3%

上記の取引条件をもとにトレードする手法です。

それでは、詳しい解説に進んでみましょう。

▪️そもそも空売りってなに?

先生から、この手法を教わった時にまず強吉が疑問に思ったのは「空売り」って何だろう?ということでした。

通常は、株取引のイメージとして安く買って高く売るというのが思い浮かびますよね。

それに対してこの空売りは、証券会社の「信用取引」と言われる制度を利用し、本来持っていない株を借りて売り、安くなったところで買い戻し、借りた株を返すことで利益を生むことができます。

信用取引とは、自分の持っている現金や株を担保にして、証券会社からお金を借りて株を買ったり、株を借りてそれを売ったりできる制度のことです。

この制度がないと、お金が少ないためにほしい株が買えず、株を持っていなければ売ることもできないので、投資に参加できる人が限られてしまい一部の投資家のみで相場をコントロールされてしまう事態が起きます。

つまり、信用取引制度があることで、強吉のように低資金でも相場に参加でき、そのような参加者が増えることで取引高も増え公正な相場を維持できるのです。

この信用取引の中でも、証券会社に株を借りて売ることができる仕組みを「空売り」といい、株式相場の価格が下落してしまうことでも利益を出すことが可能なのです。

空売りを利用した具体的な売買例をあげてみましょう。

ある朝、強吉がテレビを見ていると「株式会社A社の社長が暴行事件を起こして逮捕された」というニュースが流れていました。

そのニュースを見て、強吉は「社長の逮捕でA社の社会的信用が落ちてしまい、A社の売り上げも落ちるのではないか?」と考えます。

そして売り上げが落ちるのであれば、その会社の株を持っている人達は株価の下落を恐れて早いうちに株を売り、結果株価の下落が加速すると予想しました。

そのあと強吉はすぐに、ネット証券にアクセスし「信用取引」を利用してニュースに出ていた1株5000円のA社の株を証券会社から100株借りて「空売り」しました。

この空売りを行うことで、一時的に5000円×100株=50万が手に入ります。

しかし借りた100株を売っているのでこの時点では、自分のお金ではありません。

そこから、強吉の予想どおりA社の株価が4900円、4700円とみるみる下がっていきました。

そして、4500円まで下がったところで強吉は証券会社に借りた100株を、買い戻す事にしました。

4500円×100株=45万円ですので、先ほどの50万円から45万を使い100株購入し、証券会社に借りていた100株を返しました。

すると、50万円から45万円を差し引いた5万円が残ります。

証券会社にはきちんと100株を返しているので、ここで初めて残った差額の5万円から売買手数料を引いた金額が強吉の利益になりました。

このように、下落する相場で利益をあげることが出来るため、空売りをうまく利用することによって相場でのチャンスを広げることが出来ます。

▪️なぜグロース市場で取引するのか?

国内の株式トレードは、資金調達や社会的信用を得る為に証券取引所に上場している会社の株を、証券会社をとおして売り買いし、その差益で利益を出します。

証券取引所は日本にいくつかあるのですが、私たちが取引するほとんどの銘柄は東京証券取引所に上場している銘柄です。

そして、東京証券取引所には上場審査の難易度別に

- プライム市場

- スタンダード市場

- グロース市場

以上3つの市場があります。

野球で例えるなら、

・プライム市場→プロ野球一軍

・スタンダード市場→プロ野球二軍(ファーム)

・グロース市場→高校野球

のようなイメージでしょうか。

プロ野球に入るためにプロテストやスカウトの厳しい審査があるのと同じように

プライム・スタンダード市場に上場するにはとても厳しい審査があります。

またプロ野球へ入るための足がかりとして社会人野球や高校野球があるように、

プライム・スタンダード市場の審査基準までは満たない企業が上場するのがグロース市場なのです。

そのため成熟したプライム・スタンダード市場に上場した企業とは違って、

グロース市場は成長性が期待される企業が多いです。

その中でもグロース市場は株価の変動が激しく、短時間で利益が取りやすいため短時間勝負のスキャルピング手法で狙える市場になるのです。

強吉が実際に株式トレードに取り組んでいくと、確かに、プライム・スタンダード市場銘柄の

値動きよりもグロース市場銘柄は1日の値幅が大きく動くのを実感しました。

このようにデイトレードで利益を確保するには、ある程度1日の中で値幅が大きく動く市場を狙う事で優位性が生まれるのです。

▪️相場のあるポイントに着目

株式市場では、朝9時の取引開始時間で最初に売買が成立することを寄付(よりつき)と呼ぶのですが、その時間帯は1日の中で最もエネルギーが集中し株価が大きく動きます。

その後、9時30分を過ぎてくると値動きが徐々に落ち着いてきます。

そして、10時30分頃から急激に取引量が減り相場は閑散となるのです。

一般的にプロの投資家やトレーダーの人たちは、寄付の「9時から10時30分まで」の1時間半という短時間に集中してトレードすると言われています。

集中した10時30分以降は、12時30分からの後半戦である後場に向けて、食事をしたり休憩をとったりします。

したがって、10時30分までにある程度の利益が出ていたら、いったん利益を確定させたり、持っている株を一部でも売ってポジションを調整しておくという行動を取るわけです。

この利益確定やポジション調整によって、相場が下落しやすい状況が生まれます。

上記は、先生に教わった相場の特徴だったのですが、強吉が相場に毎日向き合っている中でも10時30分が近づくにつれ、示し合わせたかのように下落が始まっていくことが多くありました。

この事からもわかるように、前半戦の前場においては「10時30分」が一つの区切りであるのです。

▪️トレード手順

1.対象銘柄を探す

グロース市場から9時15分の時点で「出来高」が多く「上昇率が5%以上」ある銘柄を探す。

→出来高が多い銘柄を選ぶ理由

出来高とは、実際に売買が成立した株数の事を指します。

上がる事が予測されて、注目を集める銘柄の株価が上昇するとより多くのトレーダーが集まり、更に株価が上昇し出来高も増えていきます。

しかし、そのまま一直線で上昇し続けることは少なく、仮に上昇するにしても上下の波を描きながらの上昇となります。

そして多くのトレーダーが参加しているため、利益が出ているトレーダーのなかには、利益を確定させたいトレーダーも出てきます。

そうすると、「買い方」と「売り方」の力はいずれ同じ水準となり、上昇が止まると、より利益確定させたい人間が増え、実際に下落が始まると同じ行動をとるトレーダーが出てきて下落が加速します。

つまり、出来高が多い銘柄を選ぶということは、過度な過熱感から下落する可能性が高いということが考えられるのです。

強吉も右肩上がりの銘柄をまだまだ上がるだろうと買いでエントリーした時に、そこがピークになって下落してしまうということが何度もありました。

もしその下落ポイントが分かって、空売りを出来ていたら・・・それがこの手法の狙いとなるのです。

では実際に、出来高の高い銘柄の探し方を解説します。

上の画像は、強吉が普段使っている楽天証券のマーケットスピード2の画面です。

まず、TOP画面から「投資情報」を選択し、その中の「ランキング」項目を選びます。

※市場区分がマザーズとなっていますが、現在はグロース市場です。

次に、プルダウン項目を開いて「出来高」を選択します。

すると、出来高のランキングが表示されますので、そこから前日比率5%以上上昇している銘柄を選びます。

以上が、銘柄選択のやり方です。

2. 対象銘柄が見つかったら5分足チャートで監視する。

チャートに移動平均線の「5本線」を表示させ、ロウソク足との位置関係を監視しておきます。

マーケットスピード2の移動平均線の表示のしかたについては以下を参考にしてください。

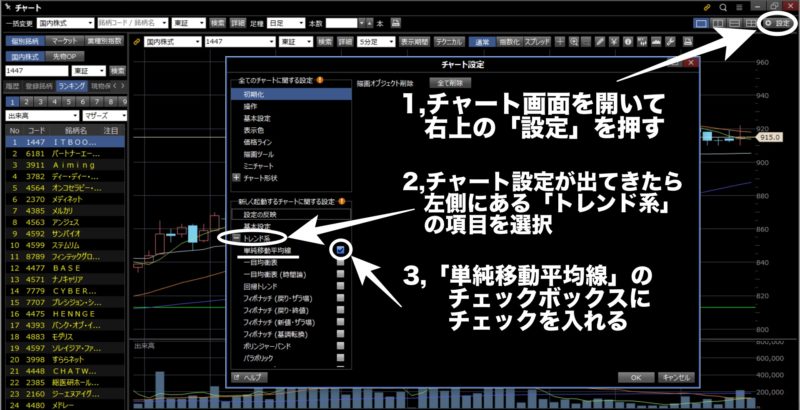

- チャート画面を開いて右上の「設定」を押す

- チャート設定が出てきたら左側にある「トレンド系」の項目を選択

- 「単純移動平均線」のチェックボックスにチェックを入れる

以上で、移動平均線の5本線が表示されるようになります。

※最初の設定では、5本線は緑色で表示されます。

3. ローソク足が「5本線」より離れたら、「売り」エントリーを行う。

ロウソク足との位置関係を監視していく中で、移動平均線(5本線)から完全に離れたところを狙って「売り」エントリーを行う。

上の図1はある銘柄の5分足のチャートを切り取ったものです。

図1において、一番左が過去の時間足で右にいくにつれて新しい時間足になります。

そしてロウソク足に沿って昇っている緑線が移動平均線の5本線です。

図1から5分後に新しいロウソク足が形成されたのが上の図2です。

この段階ではまだロウソク足が移動平均線にくっついたまま伸びています。

図2からさらに5分後のロウソク足が加わったのが上の図3です。

図1,2と比べて図3の最新のロウソク足が移動平均線(5本線)から離れているのがわかります。

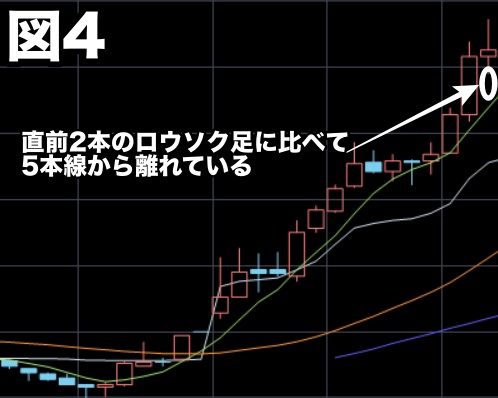

上の図4は離れている箇所をわかりやすく白マルで示しています。

移動平均線(5本線)からロウソク足が離れたのが確認出来きたら、その足のできるだけ上値で、売りエントリーを行います。

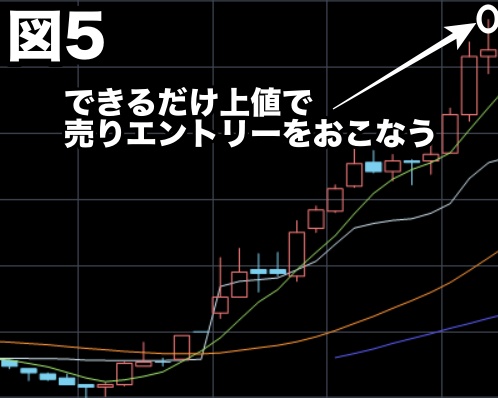

上の図5の白マル付近がベストな位置です。

移動平均線(5本線)からロウソク足が離れたこのポイントこそが、買いの過熱感が増しており、プロの投資家が利益確定やポジション整理の為に売りを入れるポイントとなるのです。

図5でエントリーしたポイントから、5分後が上の図6です。

図5でエントリーしたポイントから、10分後が上の図7です。

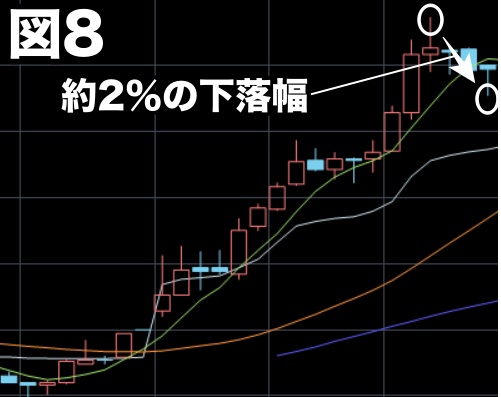

図5でエントリーしたポイントから、15分後が上の図8です。

見て分かるとおり、移動平均線(5本線)から離れてしまったロウソク足は、利確売りで値が下がり、再び移動平均線(5本線)へと戻っていきます。

そして、あらかじめ設定しておいた目標利益1-3%に達したところにて買いエントリーで利確するのです。

※図5の白マルから図8の白マルのところで約2%の値幅があります。

以上が、私が実践するエントリー手法「トルネード1%急降下砲」の概要です。

「強吉のトルネード1%急降下砲の実践検証結果」

私のマザーズ1%スキャルの血と汗と涙の実践検証結果は、下記のトレード記録のブログカテゴリでまとめています。

(なお、このトレード記録には、マザーズ1%スキャル以外の手法も入っています)

2020年1月8日からリアルトレードを開始し、ほぼ毎日更新しています。

どうぞ手に汗を握りながらご覧ください。

強吉のトルネード1%急降下砲実弾検証結果(トレード記録)